「自己資本」と「他人資本」の違いをわかりやすく解説!【ビジネス会計の基礎を身に付ける】

こんにちは、ちくたっく(@tictak_py)です。

今回は、自己資本と他人資本の違いについて解説していきたいと思います。

ビジネスマンや経済ニュースを見ている方であれば、一度は目にしたことがある言葉だと思いますが、両者の違いをしっかりと説明出来る方は意外と少ないのではないでしょうか。

そこで今回は、ビジネスをするにあたって知っておくべき両者の違いをわかりやすく解説していきたいと思います。会計関連の資格を目指している方や、将来起業を考えている方にも必須の知識となるので、参考にしてみてください。

こんな方に読んで欲しい記事です

- 「自己資本」と「他人資本」の違いを理解したい方

- 会計関連の資格を目指している方や将来起業を考えている方

自己資本と他人資本の違いとは

「自分」のお金か「他人」のお金か

自己資本と他人資本の違いを簡単に言ってしまえば、自己資本は「自分のお金」であり、他人資本は「他人のお金」と言い換えることが出来ます。「資本=お金」と読み替えているだけですね。

イメージしやすいように例をあげてみます。

お金が足りなくて友人から2万円を借りた場合のお金と、お年玉でおばあちゃんから2万円をもらった場合のお金を比べてみた時、どのような違いがあるでしょうか?

どちらも自分の手元にある2万円で、自分が使いたいように使えるという点では共通していますが、友人から借りたお金は返さなければならない点がお年玉とは異なっていますよね。

これは個人を想定した例ですが、この例を法人に当てはめたものが自己資本と他人資本の簡単なイメージとなります。以下では、いくつかの切り口を用いて、より自己資本と他人資本の違いを理解出来るように説明していきます。

区分①|返済義務の有無

先ほどの具体例からわかるように、「自己資本と他人資本の一番の違いは何?」と聞かれたら、返済義務があるかないかの違いになります。

自己資本はお年玉のように(実質)もらったお金なので返済義務はありません。対して、他人資本は友人から借りたお金のように、一時的に借りているお金なので返済義務があると言えます。

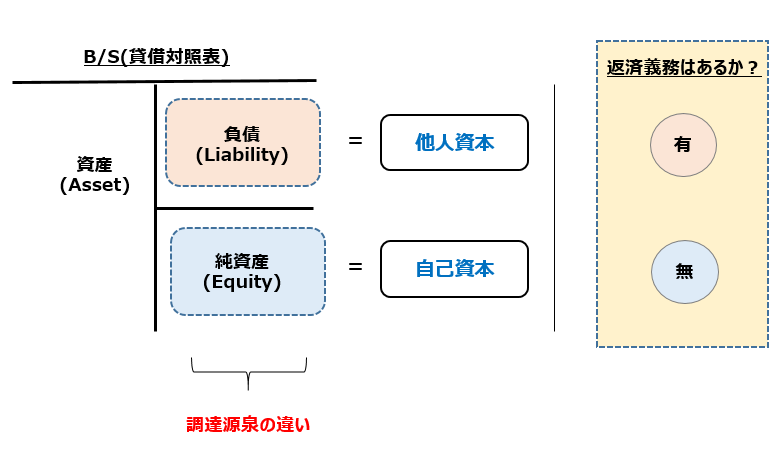

これを会計の観点から説明すると、自己資本と他人資本というのは「調達源泉の違い」とも言えます。

会社は継続的に事業を行うことを目的として、財・サービスを提供するために必要な原材料や労働力などにお金を使う必要があります。その「元となるお金をどこから調達したか」というのが調達源泉の意味となります。

貸借対照表に当てはめて考えたものが以下の図です。

他人資本は「負債」に該当し、自己資本は「純資産」に該当することとなります。

まとめ①:自己資本と他人資本の違い

- 自己資本:返済義務がない資本(お金)

- 他人資本:返済義務がある資本(お金)

区分②|会社から見た相手の姿

続いて、お金を提供してくれている「相手側」に着目してみます。

お金を借りた例では「友人」が相手側となり、お年玉の例では「おばあちゃん」が相手側になりますね。

同じように、「自己資本と他人資本におけるお金の提供者は誰なのか?」を考えられるようにすることは重要なポイントとなります。

答えを言ってしまうと、自己資本の場合は「株主」が資金提供者であり、他人資本の場合は「債権者」が資金提供者となります。簿記や会計を勉強したことがある方なら、確かに純資産を構成する項目は(基本的に)株主資本であり、負債を構成する項目には銀行借入金などが含まれていることがわかるかと思います。

まとめ②:自己資本と他人資本の違い

- 自己資本:会社側から見た資金提供者は「株主」

- 他人資本:会社側から見た資金提供者は「債権者」

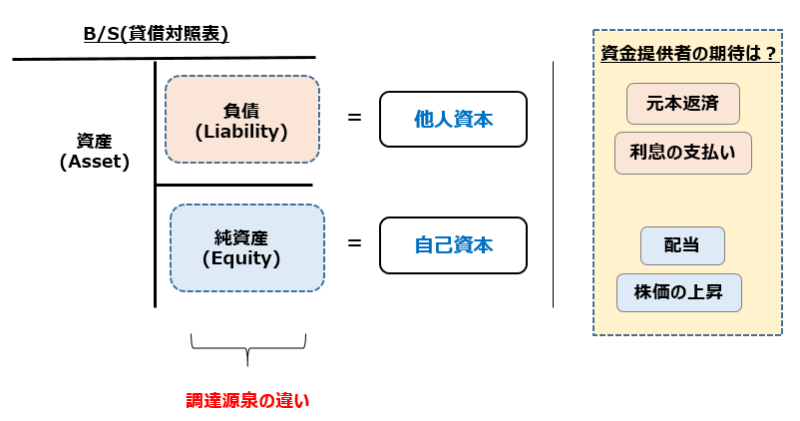

区分③|相手が期待する対価

最後に、相手側が「資金提供の見返り」として何を期待しているかについて考えてみます。

お金を貸してくれた友人であれば「元本」の返済を期待しているでしょうし、お年玉をくれたおばあちゃんであれば(強いて言えば)「頑張って成長した姿」といったところでしょうかね。

債権者(他人資本)であれば、お金を貸した見返りとして期待しているのは「元本の返済」と「利息の支払い」です。友人の場合と比較すると「利息の支払い」がある点が異なりますが、ビジネスである以上無利息ということは基本的にはあり得ません(利息を取ってくる友人もいるかもしれませんが)。

株主(自己資本)であれば、お金を提供した見返りとして期待しているのは、主に「配当」です。会社が上場している場合には、加えて「株価の値上がり益」も期待しているでしょう。株主というのは、いわば会社の経営権を取得している者なので「自分が出資したお金を効率的に使って、より利益を上げて欲しい」と考え、結果的に株主還元(インカムゲインやキャピタルゲインなど)を期待しているのです。

※ インカムゲイン ・・・ 配当のこと

※ キャピタルゲイン ・・・ 株価値上がりのこと

まとめ③:自己資本と他人資本の違い

- 自己資本:資金提供者の株主は配当や株価上昇(上場会社の場合)を期待

- 他人資本:資金提供者の債権者は元本の返済利息の支払いを期待

以上が、自己資本と他人資本の主な違いになります。

他にも、返済順位に関する優先度の違いなど、別の切り口から両者の違いを考察することも出来ますが、今回紹介した3つを理解しておくだけでも十分かと思います。

以上の話をまとめた図が以下のようになります。

ちなみに、これから経営学やファイナンスを勉強したいと思っている方は、ここらへんの知識は結構重要になるので理解しておくと後々楽になるかと思います。

自己資本と他人資本の違いの活用場面

財務指標を通じて企業間比較が可能

自己資本と他人資本の主な違いについてわかったところで、両者の違いを知っていると何に役立てることが出来るのか簡単に紹介していきます。資格勉強にも当然役立てることは出来ますが、ここでは実務面に着目していきたいと思います。

まずは、企業分析に役立てることが可能です。

公認会計士を目指して監査実務に従事する方であれば、監査対象会社の財務諸表や事業理解を深めるために、財務指標を通じた企業分析をすることがあります。もちろん、公認会計士でなくても、同業他社や業界トップ企業の分析をしたいビジネスマンが、財務指標を通じた企業分析をすることは大いに可能です。

目的によって使うべき財務指標は異なりますが、自己資本と他人資本が関連する財務指標としては以下のような指標があげられます。

- ROE(株主資本利益率)

- ROA(総資産利益率)

- 自己資本比率

- 負債比率

この記事でも順次紹介予定ですが、興味のある方は財務指標を勉強してみるのも面白いかと思います。

経済ニュースの理解に活かせる

他の活用法としては、ありきたりですが経済ニュースやビジネスでの理解向上に活かせるかと思います。

先日、ビジネス番組で「永久劣後ローン」の導入について解説している方がいました。

「コロナウイルスの影響で資金繰りが逼迫している中小企業を助けるためには、この永久劣後ローンを積極的に利用出来るようにしていくべきだ」との内容でした。

簡単に言えば、銀行から借りるローンではあるものの、借入金のような負債ではなく、増資のような純資産としての性質を持っているローンのことです。これにより、(出資額を返済しない限り)永久的に配当を支払い続ける代わりに、債務超過を防げるメリットがあるといった内容が紹介されてました。

これは一例ではありますが、基本的な「自己資本と他人資本の違い」を抑えておくことで、そこから派生した内容や複雑な論点も紐解いて理解していくことが可能となります。

さいごに

今回は、「自己資本と他人資本の違い」についていくつかの切り口と具体例を用いながら解説してきました。

会計分野だけでなく、経営学やビジネス全般で使われる基本的な知識となるので、両者の違いを理解出来るように役立ててみてください。私が運営する「Vector Learn」というサービスでは、ビジネス会計やテクノロジーに関するオンラインコンテンツを順次提供しています。

会計をゼロから勉強したい方や、上場企業の財務諸表を分析できるようになりたい方は、ぜひチェックしてみてください!では今回はこのへんで。